2026 年美國國防:從「事件交易」走向「準基礎建設」

2026 年美國國防:從「事件交易」走向「準基礎建設」

牛市大致分兩種。

一種很熱鬧:價格跟著新聞標題跳動,熱度一過就退潮。

另一種很安靜:預算被寫進法案、工廠擴產、合約簽下,現金流變得更容易預測。

美國國防正在從前者走向後者。

我們的 CIO 對 2026 年的判斷很明確:國防不再只是短期交易,而是中期趨勢——由長期化的地緣競爭、預算上調後的「黏性」,以及愈來愈接近基礎建設的合約結構所驅動。

不是因為「戰爭對股價有利」。而是因為「嚇阻」已經成為一套系統——而系統需要持續投入。

重點速覽

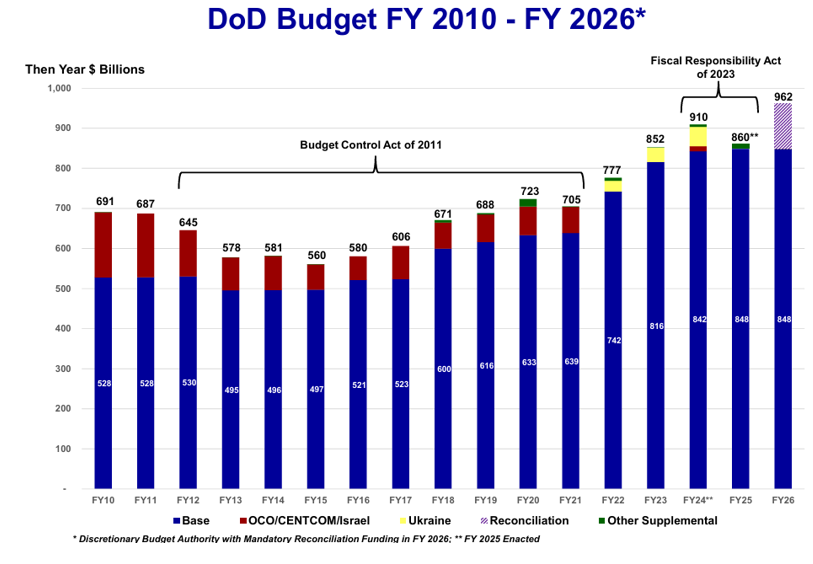

1. 支出基準正在上移:FY2026 美國國防部(DoD)預算請求為 9,616 億美元;若把其他國防支出與假設的調和程序(reconciliation)資金計入,「國家防衛」總量約 1.01 兆美元。以 FY2026 軍種預算作為粗略代理:空軍+太空軍約 3,011 億(約 30%)、陸軍約 1,974 億(約 20%)、海軍約 2,922 億(約 30%),另有 Defense-wide 約 1,709 億(約 20%)。

2. 在手訂單(Backlog)處於/接近歷史高檔,帶來多年期能見度。

- RTX 在手訂單:2,510 億美元(約 1,480 億商用/1,030 億國防)。

- Lockheed Martin:1,940 億美元。

- General Dynamics:1,180 億美元。

- Northrop Grumman:957 億美元。

雖然 backlog 很有參考價值,但各家公司「國防曝險」差異很大。在披露允許的情況下,更可比的做法是比較:(i) 國防 vs 非國防營收結構,以及 (ii) 國防對營業利潤與淨利的貢獻,而不只是總規模。

3. 成長不是「所有國防都漲」。最強的拉力來自「必須補庫存」與「必須做系統整合」的領域:飛彈與彈藥、整合式空防/飛彈防禦、海底相關計畫、以及維保

I. CIO 觀點:為何國防正在成為「準基礎建設」

要理解 2026 年的核心邏輯,可以用一句話概括:國防這個板塊的「投資屬性」正在改變。

過去它更像「標題資產」:危機升溫就漲,停火討論就回落。但現在它越來越像基礎建設:合約期更長、現金流更容易預估、門檻更高、而且需求不太會跟景氣循環一起大起大落。這會改變我們對估值的思考方式。

基礎建設不是按「下週會發生什麼」來定價。

它通常按以下因素定價:

• 現金流能持續多久

• 付款方是否可靠

• 競爭者要替代它有多難

國防產業愈來愈符合這些條件。

合約年期(提高可預測性,但沒有單一標準):許多核心計畫採用多年期的採購與合約安排。例如,多年度採購(MYP)常見涵蓋 2–5 年的採購量,有助產能與供應鏈規劃更穩定。也需注意:會計認列營收與現金流可能因進度款、里程碑付款、營運資金等不同步,但方向上很清楚:較長的合約結構 + 已落實的在手訂單,通常能提高可預測性。

II. 順風因素一:地緣風險走向長期化,而非一次性事件

全球安全風險正在結構化、長期化。

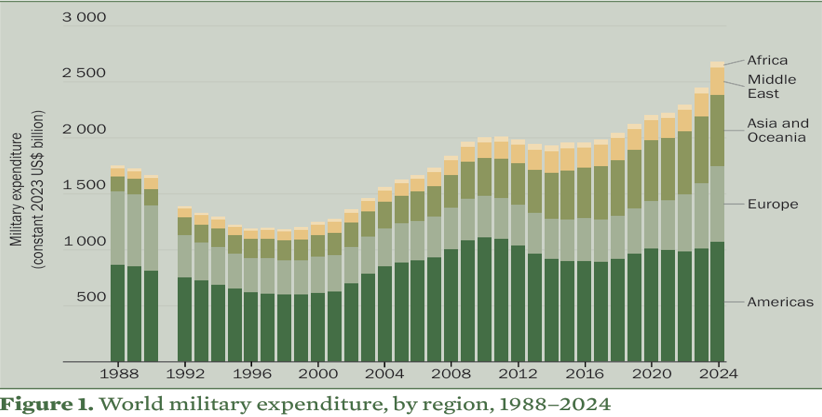

SIPRI(Stockholm International Peace Research Institute,斯德哥爾摩國際和平研究所)指出:2024 年全球軍事支出達 2.718 兆美元,為至少冷戰結束以來最顯著的年增幅之一。其中,美國約 9,970 億美元,約占全球 ~37%。

這代表國防採購正在從「事件來了才加單」轉向「持續再武裝」:空防網路、飛彈產能、安全通訊、海底優勢等能力建設,會以多年期方式推進。

這更像「系統建設」,而不是「恐慌採購」。

III. 順風因素二:國防預算有黏性,上調後不容易快速回調

國防預算跟一般政府支出不太一樣。

一旦政府把國防支出拉上去,背後往往連帶牽動:多年期計畫、人力擴編、供應鏈投資,以及與國家安全綁定的政治承諾。這些都很難在短期內「說降就降」。

FY2026 的DoD 材料也將重點放在本土防衛、印太嚇阻與盟友分擔等方向。

市場也關注政治討論中提出的「2027年可能衝到 1.5 兆美元」式方案——無論最終會不會落地。我們的判斷是:短期直接跳到 1.5 兆美元的機率不高(政治與財政約束很大),但這種訊號本身仍是順風:它強化了「支出更可能上行而非快速回撤」的政策傾向。

IV. 順風因素三:合約模式帶來能見度(在手訂單是關鍵橋樑)

國防不是完美的「年金」,但它的能見度通常高於多數產業。

因此 backlog才如此關鍵。

Backlog 不只是大數字,它回答了客戶最關心的問題:「未來的營收有多少已經被『預訂/鎖定』?」

答案是:很多。

1. RTX 在2025 年第三季末在手訂單 2,510 億美元,其中 1,030 億來自國防

2. Lockheed Martin 在 FY2025 結果中披露在手訂單 1,940億美元

3. General Dynamics 在 FY2025 末在手訂單 1,180億美元。

4. Northrop Grumman 在手訂單 957 億美元。

為什麼這會影響估值?當投資人能更高置信度估算未來營收與現金流時,產業定價就更偏向「能見度資產」的邏輯。

V. 「國防像基礎建設」會改變我們該看的指標

如果國防從「事件驅動」轉向「基礎建設式」特徵,我們就應該更關注反映耐久性的指標

1. 國防預算增速 vs GDP 增速:不是因為 GDP 直接決定國防需求,而是它影響財政空間與政治取捨。

2. 客戶集中度(通常一個大客戶):美國政府是核心買方。風險在於政策變化,穩定性在於付款信用。

3. Backlog 的「年數」:一個客戶友好指標:backlog ÷ 年營收,粗略衡量「已賣出的工作量可撐幾年」。

4. 准入門檻:國防不是一般競爭市場。資質、安保許可、測試歷史、量產可信度往往與價格同樣重要。

VI. 2026 年成長聚焦:四條關鍵賽道

國防「超級週期」並非雨露均霑。最強需求往往集中在「需求缺口最大、產能約束最強」的地方。

賽道 1 —— 飛彈與彈藥:補庫存上升為政策

• 現代衝突對攔截彈與精確彈藥的消耗快於和平時期假設,結果是持續補庫存與擴產。

• 投資人為何在意:規模化量產難、慢、但價值高;一旦工廠擴產,後續訂單往往更具延續性。

賽道 2 —— 整合式空防/飛彈防禦:買系統,而不是零件

• 整合防禦不是單一產品,而是一張網:感測器、雷達、攔截彈、軟體、指揮控制與安全通訊。

• 投資人為何在意:系統整合通常更偏好具備長期交付紀錄與深厚關係的既有廠商。

賽道 3 —— 海底與造艦:長週期、長能見度

• 海底平台昂貴且建造慢,因此 backlog 往往更長、更耐久。

• General Dynamics 的 Marine Systems 曝險是典型例子:造艦如何轉化為多年期收入能見度。

賽道 4 —— 維保(Sustainment):安靜但會複利的引擎

• 即使新採購起伏,維保往往更穩定。平台服役幾十年,需要零件、維護、升級與訓練。

• 這是國防內部最接近「基礎建設式現金流」的收入來源之一。

VII. 分散化也重要:國防曝險不一定是「純國防」

對客戶很實用的一點:部分龍頭擁有顯著的非國防業務,有助降低波動。

RTX 的 backlog 顯示商用航太占比不低(2025 年第三季末:1,480 億商用 vs 1,030 億防務)。

General Dynamics 的Aerospace 業務包含Gulfstream 商務機,同時也擁有國防權重較高的業務板塊。

投資人為何在意:多元化有助穩定獲利,但也意味著必須理解獲利由什麼驅動——國防與商用的利潤結構可能不同。

VIII. 次級受益者:盟友產能(例如NATO 與韓國)為何重要

美國並不是孤立在「再武裝」。

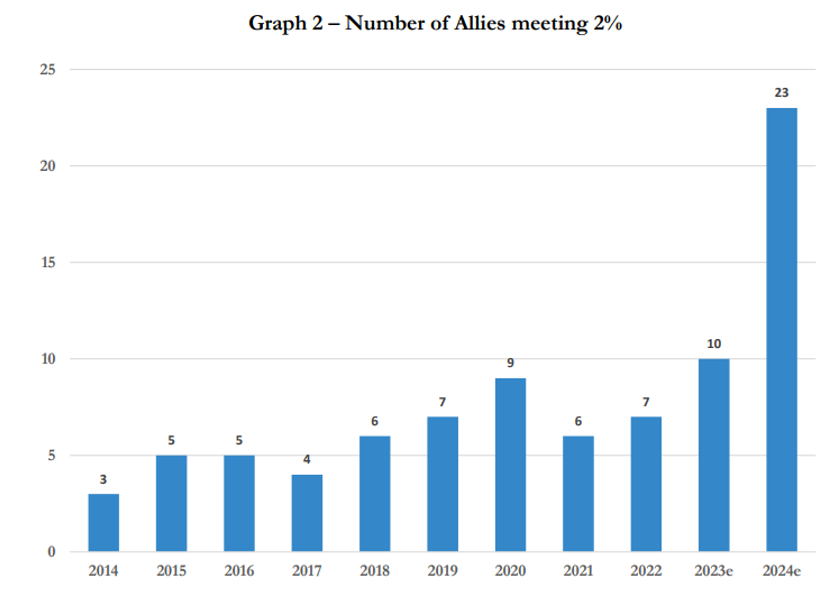

NATO 的支出趨勢正在上行,相關報導也顯示盟國正提高防務投入。

同時,盟友的工業產能變得更具戰略意義:當交付速度成為瓶頸,能快速量產、具出口競爭力的國家可能成為結構性受益者。

韓國就是一個典型案例:研究討論了韓國作為軍工出口國的崛起。

進一步說,「賣給外國」本身也是重要需求引擎:美國軍工龍頭也向盟友政府銷售(很多透過安全合作路徑)。

盟友往往是在「買能力+互通性+隱含的安全保護傘」,形成五角大廈之外的第二成長來源。

IX. 需要留意的風險

國防在這個階段很有吸引力,但並非沒有風險:

1. 政治與預算時點:撥款可能延遲,計畫資金可能被重新分配。

2. 執行風險:大型合約可能出現交付延期或成本壓力。

3. 供應鏈與勞動力約束:擴產不易,瓶頸可能限制短期交付。

4. 政策壓力:市場對「資本回饋(分紅回購)vs 再投資擴產」的討論可能升溫。

5. 估值風險:主題擁擠時,股價可能跑在基本面之前;「像基礎建設」不代表「價格不敏感」。

結語:國防正從「標題」被重新定價為「系統」

我們的 CIO 訊息很簡單:國防正在成為中期配置。不是因為「這個月更危險」,而是因為世界圍繞長期競爭重新組織,而嚇阻需要持續投入。

當支出更具黏性、backlog拉長為多年、合約帶來更可預測的現金流,國防就不再只是事件交易。

它開始更像「準基礎建設」。